财联社10月17日讯(编辑 史正丞)在过去几年里,美联储主席鲍威尔时常把“依赖数据”、“逐次会议做出决定”等措辞挂在嘴边。然而,这种看似稳妥的官僚做派正在遭受经济学家们的批评。

最近三个月的就业数据更是说明了这件事情的不寻常:7、8月的就业数据明显疲软,因此在鲍威尔的率领下,美联储以超规格的50基点降息拉开了本轮降息周期。然而,9月的就业增速反弹,此前的疲软又似乎消失了。交易员们撤回继续大幅降息的押注,一些经济学家开始批评美联储过于恐慌,过快采取行动。

这正是困住鲍威尔、经济学家和全球市场的问题:大家的目光正被牢牢束缚在每隔6周的美联储决策周期里,持续轮回。

死盯数据正在造成波动

对于中央银行来说,关注数据本身是绝对正确的。在短期的经济严重不确定性下,政策制定者会追随这些数据进行决策。但问题在于,鲍威尔持续做“甩手掌柜”,正在令越来越多的投资者和经济学家感到不满,他们认为美联储掌门至少应该对未来一年左右的经济预期表现出更多信心,有助于公众更好地理解货币政策方向。

大都会人寿投资管理的策略师Drew Matus抨击称,美联储对数据的依赖正在造成更多波动。经济数据的质量已经恶化,而且大多数数据都是向后看的。此外数据修订可能会颠覆之前关于经济健康和方向的假设。所以现在美联储的做法真的不是推进政策的好办法。

与现在大家只关心“6周之后”不同,过去几十年的研究表明,货币政策的作用不仅体现在利率的设定上,还体现在市场参与者和公众对未来一年利率可能走向的预期上。官方的表态对于这种预测至关重要。

达特茅斯学院教授、前美联储经济学家Andrew Levin表示,每位货币经济学家都知道,货币政策通过整个期限结构发挥作用,而不仅仅是当前的联邦基金利率设置。中央银行需要清楚地解释,如果其基线预测被证明是错误的,它将如何调整政策利率的路径。

鲍威尔的局限性?

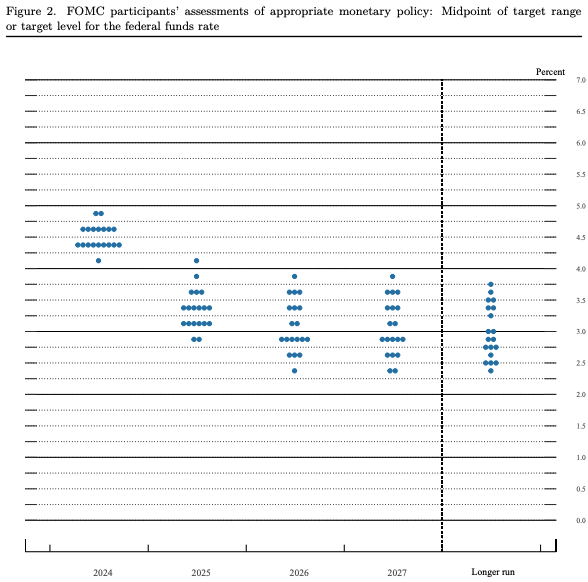

这个问题的一部分,源自于美联储并没有所谓的经济共识预期,而是每个季度发布19个独立的预测。同时,美联储主席对这份预测的态度也时近时远——用得上的时候积极采纳,又不时保持距离。

但事实上,美联储主席对于政策委员会的前景看法有足够的信息。他在每次会议前都会与所有的FOMC成员交谈。而且在开会期间,官员们的表示通常会非常详细且具有前瞻性。问题在于,这些详细记录要等5年才会向社会公开。

所以如何向公众透露货币政策制定者的预期,完全看鲍威尔的个人选择。在上个月的新闻发布会上,他对当前经济形势发表了许多看法,但没有过多关注中期展望。

安永首席经济学家Gregory Daco解读称,鲍威尔的风格更多是关于“对选择的开放性”,而不是对预期的怀疑,这有些不寻常。Daco表示,他对经济如何演变非常坦率,然而前瞻性的视角将会是有益的。

前段时间火了一阵的“萨姆规则”创立者克劳迪娅·萨姆也表示,对于经济发展的一个扎实、结构化故事有助于政策制定者讨论前景风险。在这种情况下,故事结构稍微紧凑一些是有帮助的,因为如果基本情境没有很好地展开,那么相关的风险也不会得到深入分析。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘明亮

发表评论