来源:晨明的策略深度思考

本文作者:刘晨明/郑恺

报告正文

事件:9月24日,国新办就金融支持经济高质量发展举行新闻发布会

发布会上多项政策宣布推出,包括降低存款准备金率和政策利率、降低存量房贷利率和统一房贷最低首付比例、创设新的货币政策工具支持股票市场稳定发展等。对此,我们对政策要点梳理如下——

1.货币政策基调明确:上周LPR按兵不动,今日发布会宣布降准50BP、调降7天逆回购利率20BP(幅度超过7月调整幅度);更重要的是,预告年内将“视情况”、可能进一步降准25-50BP,且明确展望本次调整之后将带动MLF、LPR、存款利率的随之下行。至此货币政策的基调基本明确。

2.地产政策落地,有望作用于居民部门资产负债表:降低存量房贷利率、下调二套首付比例、保障性住房再贷款央行资金支持比例提升等。据广发地产组测算,本轮周期从21年3月至24年6月,中国居民购房总负担率从97%降至59%,处于2006年以来新低,其中按揭负担率即居民加杠杆意愿持续下降。当前降低存量房贷利率将减少居民按揭负担、减少居民利息支出、有助于平稳居民部门的资产负债表,但路径的传导仍需时间。

3.据早盘的市场表现,“央行首次创设结构性货币政策工具支持资本市场”宣布后股指涨幅走阔,相较于实操层面,该举措的信号意义更强:

其一,“互换便利”除了给出加杠杆的操作方式、带动增量资金之外,政策以央行作为置换方,隐含表明了这个位置上央行对于沪深300等资产中长期配置价值的认可度,也提供了直接投放流动性至非银金融机构的渠道;

其二,“股票回购、增持再贷款”则指明了定点宽信用,作用于上市公司/大股东回购和增持股票,若用于注销式回购、则有利于企业通过降低净资产的模式实现ROE的稳定性,若用于增持、则为认可企业内在价值的公司主体提供了增量资金;

其三,给出了上述两项创设工具的操作规模(5000亿+3000亿),并认可未来可视情况扩大规模。

4.关于鼓励并购的表述变化。相较于6月陆家嘴论坛吴清主席关于并购提到“鼓励加强产业链上下游的并购重组”(纵向并购),本次放宽至“跨行业并购”(横向并购),以及“补链强链、提升关键核心技术水平的“未盈利资产收购”,提供了有利于新质力相关领域、补链强链等科创产业的并购环境。

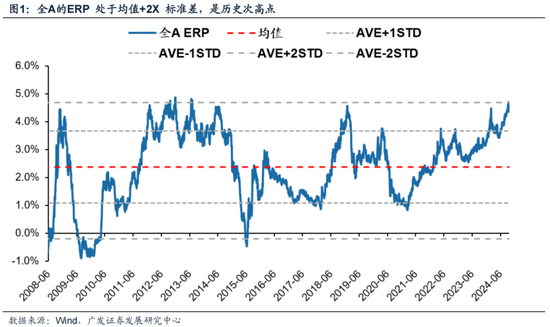

目前全A ERP处于历史极值位置(+2X),今日政策主要作用于流动性、风险偏好,政策率先驱动分母端修复,分子端的变化仍需等待后续信号。截止9月23日,全A股权风险溢价ERP 4.63%处于均值+2X标准差附近,也是2008年以来历史次高点的极值位置(仅次于12年12月、13年6月的4.7%)。政策信号第一步驱动流动性与风险偏好修复,市场进入反弹窗口。

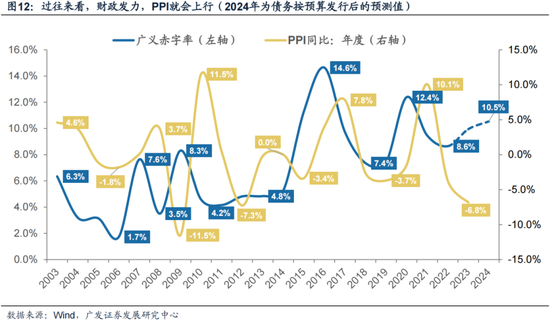

参考12-14年的ERP运行形态,政策变化可以驱动ERP从+2X修复至+1X附近,但如果+1X向均值及以下位置突破,还需要等待盈利改善的基本面信号,如房贷利率调整到消费的传导作用、降成本对企业宽信用的作用、后续财政能否跟进扩张以带动PPI和ROE,等等。

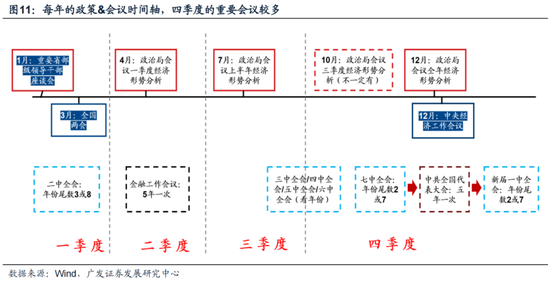

此外,11月的海外大选格局及12月会议基调仍是年末“炒预期”的重要变量。

配置建议:

1. 考虑到央行创设工具的融资成本,股息率占优的红利资产在经历了一段时间的估值调整后、有望重新受益于增量资金。

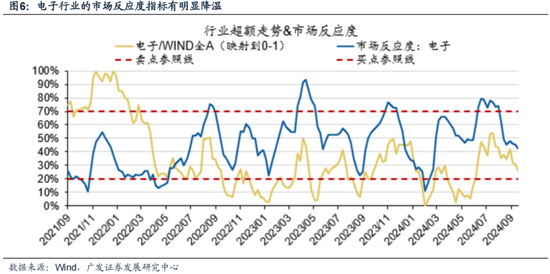

2. 并购支持补链强链、风偏修复带动、反应度模型已有显著消化的科技成长产业(半导体国产替代、算力链、苹果链)。

3. 24年动态估值合理、三季报景气确定性较高的“亚非拉”出口链(客车、摩托车、逆变器、电表、风电整机、注塑机)。

4. 而对于分子端更敏感的经济周期类资产,建议继续观察11-12月海外大选、国内会议定调的格局。

风险提示

地缘政治风险超预期;全球经济下行幅度及时长超预期;美联储降息节奏及幅度存在不确定性;美国大选结果存在不确定性;中国货币及财政政策的出台时间及形式存在不确定;盈利环境发生超预期波动;人民币汇率发生超预期波动。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论